OTA跟餐厅订位/订餐公司的合作,对谁更有利?

为什么Booking Holdings跟Tripadvisor旗下的订位公司,似乎没有爆发式的进展?

以日本目的地来看,相关公司在行业层面与资本层面会有什么企图心?

这是近期有趣的热点议题。

最近,中国台湾当地玩乐类OTA KKday宣布融资7000万美元,他们谈到的主要布局之一,就是与日本餐厅预订公司Tabelog合作。

KKday能将台湾为主的旅游客源导入Tabelog覆盖的餐厅商户。除了交易产生的佣金收入外,KKday以此跨业举措尝试更深入日本供应商体系,为未来在东证交易所上市后的释股做准备,Tabelog则通过带给普通型餐厅商户更多客流,尝试在与配送平台的竞争中夺回失土。

从历史看,双方都难言有必胜的把握,但值得一试。

观光客市场是增量,但属少数派

旅游所覆盖的餐饮市场有多大,这与该地区本身的旅游属性及餐饮行业的成熟度都有关。

若以中国台湾及日本为例,根据相关行业研究.本地消费占台湾餐饮市场的80%-85%以上,而国际游客消费占比约15%;日本因为更为国际化,餐饮的国际占比更大,国际游客消费约占25%-30%,本地消费约占比70%-75%。

多数报告是以信用卡消费数据统计,可能会过度低估分母总量,但仍有参考价值(特别对于高端与网红餐厅来说)。KKday做为平台,尝试提供Tabelog(食べログ)原本未覆盖的旅游客源作为增量,是合理的举措。

OTA对餐饮业的价值,在于锦上添花

虽然从获取客源的角度看,OTA与餐厅订位平台是很互补的结合,但从行业层面看,过往这类合作的结果都没有很理想的增速:

Booking Holdings(此前叫Priceline Group)收购OpenTable后,并没有特别披露餐饮事业当数据,只把它当成互联旅行的其中一个垂直行业;

Tripadvisor将TheFork当成第三条收入增长曲线,但增长谈不上强劲;

携程集团所收购的订餐小秘书已在历史洪流中淡出,美食林尚难在财报中单独披露业务数据。

我们认为这与消费频率及行业跨度都有关系,餐饮行业最大的需求还是来自于本地客源,OTA能提供少部分境外客源作为增量,但获取本地客源才是餐厅的核心本业,OTA较难为餐厅订位平台提供本地客源,餐厅订位平台得自己有本事做到才行——也就是说,OTA的价值在于锦上添花,无法雪中送炭。

KKday作为当地玩乐领域的OTA,相对上述住宿领域OTA及一站式OTA,距离餐饮更近些,理论上转化率会比其它OTA高,可以作为转化率上的天花板观察。

KKday的考虑在于后IPO布局

从资本层面看,虽然此前美系投行放弃承销KKday,其IPO时间较行业推估延后,但KKday在东证市场IPO的方向不会改变。

也就是说,KKday在IPO后,还得为大股东在禁售期满的售股做准备,长期来看,日本的散户股民仍然会是主要的潜在买家,因此与日本当地人民的连结有必要加深。

此前KKday从H.I.S手中收购的Activity Japan,对日本客源的渗透还有成长空间,而餐饮产业链所覆盖的供应商及消费者数量级远超过旅游行业,如果能成为日本餐饮业界家喻户晓的客源供应商,从投资人关系的角度看不会有坏处。

被外卖搏杀的餐饮内容平台需要重塑价值

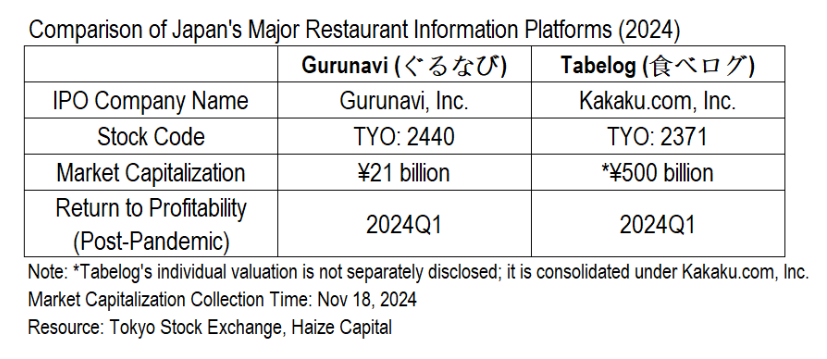

此前海择观点谈过,日本的两大餐饮内容平台Gurunavi(ぐるなび)与Tabelog在后疫情后复苏得比行业慢,在餐饮与旅游相关公司早早转盈后,两家公司迄2024Q1才转盈。

看似不可思议,但其实与其商业模式息息相关。

Gurunavi与Tabelog的商业模式都是以内容宣传为本业的广告公司,订餐/订位只是提供给餐厅商户的配套服务;而位于金字塔顶端、不缺客源的高端/网红餐厅或米其林餐厅,可能还不太需要它们的服务,因此主要客户为大量缺乏客源的低知名度(普通型)商户。

这个模式本身没有问题,因为这类商户数量级够大。但疫情后这类商户都必须面对"预算投放"的选择。也就是说,如果预算有限,该投放给外卖配送平台还是餐饮内容/订位平台?

外卖配送平台虽然抽佣高,但有成交才有佣金,而投放内容平台可不一定有订单;而且外卖配送平台也有自己的行销方式,比如Uber的Bites,是以菜肴为中心的短视频,能协助餐厅展示菜肴获客,跟内容平台相比,现在谁的内容更能为餐厅提供流量价值,恐怕还很难说。

此外,选择与外卖配送平台合作后,可能还不一定有预算能给内容平台,因为配送费用、包装成本、技术服务费、促销费用、退款和投诉处理成本加起来并不少。

从结果来看,Uber Eats、出前馆(Demae-can)与menu这些日本本地的外卖平台,部分取代了Gurunavi与Tabelog这类内容平台的价值。Tabelog尝试用旅游客源重塑对商户的价值,是可以理解的策略。

红海中有一块,比较蓝的海

日本餐饮业版图中的订餐/订位市场,有个有趣的现象,那就是4.2万家普通型商户背后的本地客源,(曾经)养不活Gurunavi与Tabelog;但800家米其林餐厅背后的国际客源,却养得活一众预订平台式的创业公司,比如OMAKASE、Tourcandy、byFood,而且活得还可以。

当然这样的比较不公平,因为两类业者的规模不同、产品不同,经营者是否"上岸"也会导致动力不同。不过,会导致如此结果的其中一个原因是,不缺客源的高端/网红餐厅或米其林餐厅,虽然常在内容平台缺席(这是另一个故事),但却乐于与一些专做国际旅客订餐/订位的创业公司合作。

一方面因为这些餐厅座位未必多,但基于运营保障,常常还有自己的标准、预付款模式和严格的No-Show政策,除了创业公司也不太能配合;另一方面也基于疫情前就有的长期互动,双方有更好的信任感,甚至不乏共创独占式商品。若内容平台能对国际旅客有庞大的影响力,未来有可能颠覆现有格局,取代或是收购现有的创业公司。

归根究底来说,OTA跟餐厅订位公司合作的观察点在于,境外OTA究竟能为境内内容平台上的低知名度商户,带来多大贡献?

如果能成功,就能形成一个新的模式,并扩大市场规模。

如果不行,这块市场的边界也还有许多创业豺狼血眼以待。

【本文为评论员个人观点表达,不代表环球旅讯立场】

评论

暂无评论

全部回复

台湾OTA融资7000万美金背后:在线旅游+餐饮的财富猜想